流動性質押》盤點LSDFi分類有哪些、值得關注的8個早期項目

by hknews 2023-06-14

by hknews 2023-06-14 本篇文章中,將盤點近期各個分類中值得關注的 LSDFi 項目,數據均統計於 6 月 9 日。(前情提要:以太坊上海升級帶火的「LSD」是什麼?ETH質押前景如何? )(背景補充:LSD 流動性質押》再次點燃 DeFi Summer 的聖火? )

以太坊上海升級後,質押的 ETH 數量創下新高,也消除了 LSD(流動性質押衍生品)不能贖回的不穩定因素。LSDFi 迎來快速發展,已有的 DeFi 專案受限於程式碼不能升級或專案更新慢等因素,新的 LSDFi 專案湧現,帶來 LSDFi Summer。

延伸閱讀:以太坊「完成上海升級」!已有 31 萬枚 ETH 解除質押、排隊提款

穩定幣類

Lybra Finance

Lybra 是目前風頭正盛的一個 LSDFi 專案,其原生代幣超過 40 倍的漲幅也吸引了大量關注。在 Lybra 中,可通過抵押 ETH 和 stETH(ETH 也將被轉換成 stETH)鑄造穩定幣。eUSD 是一種生息資產,ETH 和 stETH 產生的 LSD 收益將分配給 eUSD。

Lybra 也是 LSDFi 中挖礦收益較高的一個專案,截至 6 月 9 日,DeFiLlama 顯示 Lybra 的 TVL 為 1.86 億美元,官網顯示鑄造 eUSD 的 APR(按鑄造的 eUSD 計算)為 31.39%,eUSD/USD LP 的 APR 為 13.68%,LBR/ETH LP 的 APR 為 147.07%,質押 LBR 的 APR 為 60.3%。

由於 eUSD 的內在價值會不斷上漲;通過超額抵押鑄造,相對比較安全;又能參與流動性挖礦。因此 eUSD 的價格更傾向於高於其內在價值,曾經出現 3% 的溢價。而 eUSD 鑄造者損失的 LSD 收益則由代幣增發來補償。

Lybra 的另一特色在於代幣經濟,除原生代幣 LBR 之外,挖礦產出的是 esLBR,esLBR 需要一年時間才能 100% 解鎖成 LBR。如果選擇最快的解鎖速度(一個月),只能獲得 20% 的 LBR。

Prisma Finance

Prisma 允許使用者抵押 wstETH(Lido)、cbETH(Coinbase)、rETH(Rocket Pool)、sfrxETH(Frax)、WBETH(Binance)來鑄造穩定幣 acUSD,它的程式碼庫基於 Liquity。

Prisma 還未正式上線,但因為得到了 Curve、Convex、Frax、Conic、CoinGecko 等創辦人以及其它知名交易所、專案方、KOL 的支援,也有可能發展成 「流動性質押代幣(LST)的終局遊戲」。對於穩定幣專案,流動性至關重要,在獲得了 Curve、Convex、Frax 等團隊的支援後,可能在這方面更有優勢。如果在 Prisma 中抵押 LST 鑄造穩定幣,並通過 Convex 在 Curve 中提供流動性,就將同時獲得 CRV、CVX、PRISMA 代幣以及 ETH 質押收益和穩定幣 LP 的交易手續費。

另外,該專案使用了 veToken 模型,vePRISMA 的持有者可以投票決定 PRISMA 的排放來激勵穩定幣的 LP 代幣。

Layer 1 區塊鏈

Tenet Protocol

Tenet 是一個 Layer 1 區塊鏈,同時包含 LSD 和 LSDFi 的功能,可提供流動性質押服務,也可通過各種 LSD 鑄造穩定幣 LSDC。它引入了一種多樣化的權益證明機制(DiPoS),可將各種 LSD 作為 Tenet 網路驗證者的抵押品,消除了網路由單一資產的控制擁有的風險。

延伸閱讀:Tenet是什麼?專為流動性質押LSD而生的新公鏈

目前 Tenet 主網已經上線,但未見各項資料。該專案也和 Layerzero 建立了一個專用於 LSD 的全鏈橋,它的原生代幣也採用了 veToken 機制。

槓桿類

Raft

Raft 允許使用者超額抵押 stETH 或 wstETH,鑄造穩定幣 R。R 目前有三個流動性池,分別為 Balancer R/wstETH 池、Balancer R/DAI 池以及 Uniswap v3 R/USDC 池。

Raft 的特色在於支援閃電貸(這裡稱為 Flash Mint),最高可以一次性增加 11 倍槓桿,可一次性鑄造遠超抵押品的穩定幣 R,並將 R 兌換為 wstETH,再將 wstETH 存入協議作為抵押品,並鑄造穩定幣 R,償還債務。即使沒有高槓桿需求,如果因為抵押品價格下跌,需要及時償還貸款避免清算時,這項功能也非常高效。

Raft 有 Lemniscap、Wintermute、Jump Crypto、GSR 等的投資,目前專案僅上線 4 天還未發行治理代幣,可能因為空投預期,TVL 已有 3104 萬美元,穩定幣鑄造量為 1685 萬 R。

收益類

Instadapp Lite v2

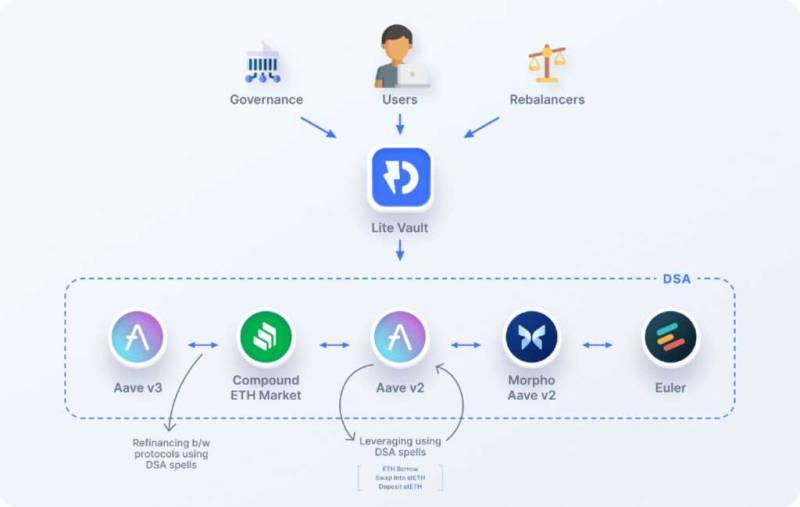

Instadapp 是一個推動 DeFi 間互操作性的專案,Instadapp Lite v1 有僅面向 Aave v2 的 ETH,但在上海升級後這一策略跟不上 LSDFi 的發展。為此,Instadapp 推出了 Lite v2,這是一個專為多種與 stETH 相關策略設計的,僅限 ETH 存款的 Vault。Lite v2 將使用 Aave v2、Aave v3、Morpho、Compound、Euler 等借貸市場抵押 wstETH 借入 ETH,兌換為 wstETH,再迴圈操作來獲得收益增強的 LSD 收益。Instadapp 抽取 20% 的收益,而存款人也能獲得比 Lido stETH 稍高的收益。

ETH 存款人將獲得存款憑證 iETH,根據 Defi Mochi 的統計,Lite v2 的 TVL 為 5810 萬美元,在 LSDFi 中僅次於 Lybra。

流動性類

unshETH

unshETH 是 LSD 的一個流動性中心,在 Curve 等專案中,stETH 等 LSD 通常和 ETH 組成交易對,而沒有不同 LSD 之間的交易對(通過路由也能實現直接交易)。

這類專案允許使用者存入 wstETH、sfrxETH 等不同的 LSD 獲得存款憑證,在 unshETH 中則為鑄造 unshETH。持有 unshETH 除了可以獲得 ETH 的 LSD 收益之外,還可以獲得交易手續費和鑄造 / 贖回的費用。

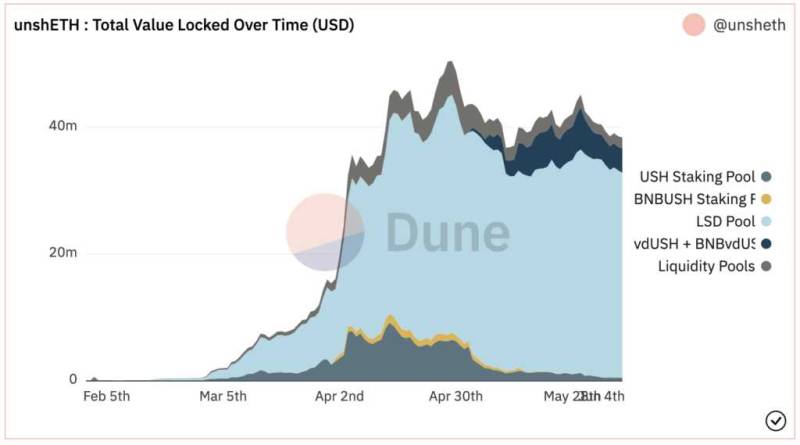

unshETH 的另一特點是引入了 Omnichain 的概念,可以在以太坊主網、BNB 鏈和 Arbitrum 上使用。目前 unshETH 的 TVL 為 3856 萬美元,unshETH 的質押收益率為 11%,其中 6.78% 為原生代幣 USH 的挖礦獎勵。

流動性類的 LSDFi 專案很多,如早期的 LSDx 等,原理大致相同,UnshETH 是目前使用最多的一個,這裡就不再對其它專案進行贅述。

未來收益

Pendle

Pendle 近期因為 LSD 而逐漸崛起。使用者可以用 Pendle 將 stETH 等收益資產分成兩個部分,一個是代表本金的 PT 代幣,另一個是代表收益權的 YT 代幣。這種方式類似於傳統金融中,將債券的本金和利息進行分離。在鑄造後,將 YT 代幣兌換為 PT 代幣,就可以在到期時獲得更多的本金。

目前 Pendle 官網顯示的 ETH LSD 產品中,到期時間從 19 天~1664 天不等。Pendle 的 LSD TVL 為 4485 萬美元,位列第三。

彩券類

Asymetrix

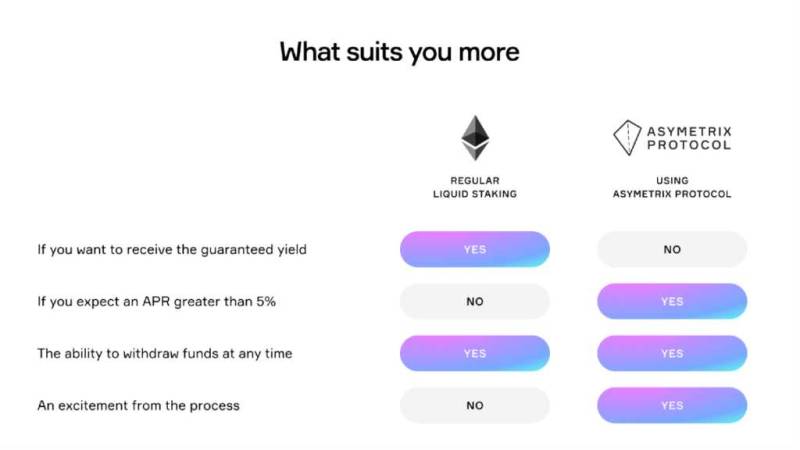

Asymetrix 提供非對稱的質押收益,使用者將 stETH 存入協議,協議獲得質押收益,但不會將收益公平的分配給每一個人,而是通過 Chainlink VRF 隨機抽取一名幸運者分配所有收益。所有人總是保留自己的本金,也可以隨時提款。

目前 Asymetrix 的 TVL 為 1862 萬美元,共有 346 名使用者,平均存款金額為 29.27 stETH。

小結

LSDFi 賽道目前發展迅速,各種新專案湧現,Lybra 等專案也帶來了財富效應。但大多數專案的功能似乎也只是主流 DeFi 專案的一個子集,如基於 Liquidity 程式碼抵押 LSD 借入穩定幣的功能,在 MakerDAO 和 Aave 中也可以實現。而 LSDFi 的流動性中,依然是 Curve 和 Balancer 更有吸引力。

同質化的很多,早期有不少參與機會,但也導致競爭激勵,可能會有不少專案在競爭中失敗。

延伸閱讀:為什麼 LSDFi 流動性質押是「明牌敘事」?

- 免責聲明

- 我們的作家的意見完全是他們自己的,不反映 HKWeb3 見。您在 HKWeb3 上讀的任信息均不應被視為投資建議,HKWeb3 也不認可本文中可能提及或鏈接的任何項目。購買和交易應被視為高風險活動,在採取與本文內容相關的任何行動之前,請自行盡職調查,最後, HKWeb3 對您因自行交易而損失金錢不擔任何責任。