協議剖析》Pearl Exchange:ve(3,3)綁定RWA的增長飛輪策略

by hknews 2023-07-14

by hknews 2023-07-14 Polygon 鏈上名為 Pearl Exchange 的協議強勢崛起,旨在為 Polygon 帶來鏈上真實世界資產的深度流動性,並且結合 ve(3,3) 的機制模型,近一步驅動代幣需求,目前 TVL 已超 4,600 萬美金,本文將簡單介紹其背後機制和模型。(前情提要:深度解讀|代幣經濟學的四大支柱與「VeToken」模型)(背景補充:科普|RWA 是什麼?DeFi 與真實世界的橋樑、託管加密貨幣的金融商品)

以太坊側鏈 Polygon 作為當前鎖倉量(TVL)第五大的生態,除了 Quickswap 以外,幾乎鮮少有創新的原生協議,而近來一個名為 Pearl Exchange 的去中心化交易所(DEX)正強勢崛起,不僅具備 ve(3,3) 的機制模型,更結合現實世界資產代幣化(RWA),備受投資人關注。

根據 DefiLlama 數據顯示,Pearl TVL 高達 4300 萬美元,它僅次於 Optimism 鏈上 Velodrome,成為當前 ve(3,3)DEX 的領先者,隨著 RWA 與 DeFi 整合的需求不斷增長,有望近一步提升其交易量,而本文將簡單介紹該協議。

延伸閱讀:RWA真實世界資產上鏈怎麼玩?美國國債的5個實驗

ve(3,3) 模型簡介

ve(3,3) 最早是在 2021 年由 DeFi 傳奇開發者 Andre Cronje 所提出,ve(3,3) 的主要目標是通過將 Curve的「Ve-Token」與 Olympus 的「3,3」概念相結合,解決 DeFi 代幣的分配和管理問題。

主要理念有:

- 代幣發行量根據鎖倉代幣數量進行調整

- 更長時間的鎖倉也會產生更高的 APR,從而激勵長期的鎖倉

- ve 代幣的持有比例隨著發行量調整而變化

- 鎖倉代幣的持有者可以將其倉位轉換為 NFT,在二級市場交易

在當時 ve(3,3) 概念推出後,一度激起 Fantom 協議的競爭,Fantom 的 TVL 更在 2022 年 1 月達 111 億美元,創下歷史新高。

延伸閱讀:搶 Andre Cronje 的 NFT !veDAO吸血鬼攻擊「1天吸25億美元」,Fantom項目組 0xDAO 抵禦

ve(3,3) 與 RWA 結合的去中心化交易所

根據白皮書介紹, Pearl 作為 DEX,改編自 Andre Cronje 團隊推出的 Solidly,在此基礎上做了部分修改,代幣設計也參考了 Solidly 的 (3,3) 機制。目標旨在通過將飛輪運轉,創建一個協議,利用從每個時期到下個時期的可預測的增長賄賂來驅動代幣需求,最終實現流動性供應。

延伸閱讀:乾貨|Andre Cronje 的 Solidly War:鷸蚌相爭倒成「散戶的 APR 盛宴」

由於強大的 ve(3,3) 協議的崛起推翻了以 Sushiswap 等協議為代表的 AMM Dex 模型。通過 Pearl,用戶可以自我優化 AMM,且不會造成平臺治理代幣被投資者當成「挖提賣」的收益工具。

另外,Pearl 還將瞄準 RWA 的流動性市場,即便一些去中心化的問題仍然存在,但不可否的是將現實資產上鏈是在加密貨幣協議中增加 TVL 最快的方法,而 Pearl 將為這些資產創建最深的流動性以捕獲價值。

Pearl 代幣經濟學

Pearl 的代幣經濟學同樣借鏡 Solidly 的雙代幣模型,主要分為 $PEARL 和 $vePEARL, 功能如下:

- $PEARL:為 ERC-20 標準,用作獎勵的主要實用型代幣,以激勵流動性提供者並獲得更好的交易條件。

- $vePEARL:為 ERC-721 標準(NFT),使用該代幣可以對 pearl dex 上的 LP 排放進行「投票」、。

$PEARL 初始總供應量為 5,000 萬枚,詳細分配如下:

- 30% $vePEARL 協議空投(鎖定)

- 22% $vePEARL 團隊(鎖定)

- 18% $vePEARL 流動性空投(鎖定)

- 10% $vePEARL Tangible 3,3+(鎖定)

- 10% $PEARL 生態系統補助金(鎖定)

- 6% $PEARL 行銷(鎖定)

- 4% $PEARL 交易所流動性(鎖定)

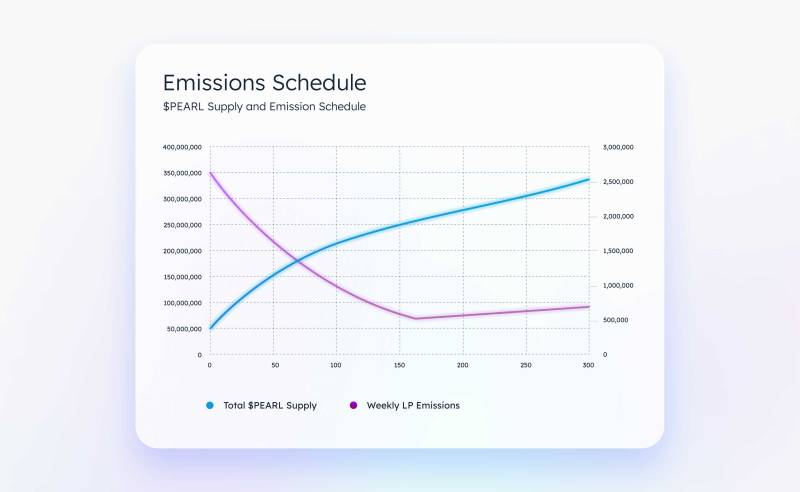

由於 PEARL 代幣為通膨模型,釋放規格為:

- 每週排放量:260 萬 $PEARL

- 每週排放衰減:1%

- 每週金庫錢包分配:2.5%

- 每週 $vePEARL 變基:鎖定率為 80% 時將高達 50%

- 流動性提供者的排放:最低 47.5%

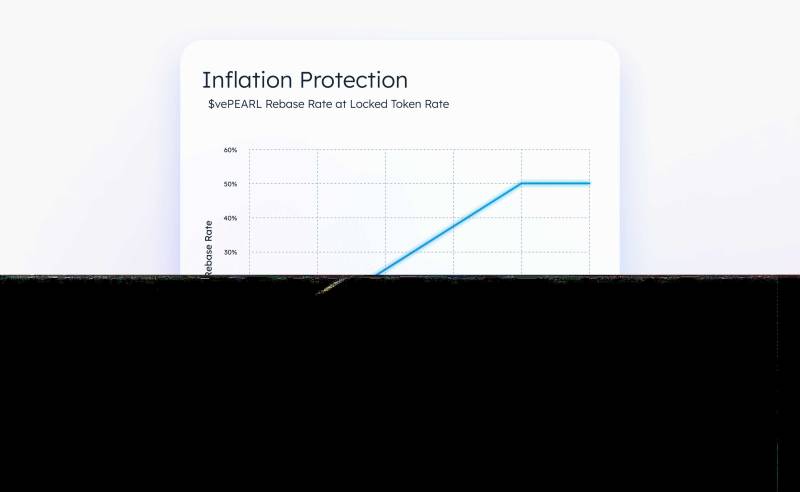

至於代幣通膨保護,將跟據 $vePEARL 代幣的鎖定率從 0% 線性增加到最高 50%。

Pearl 的飛輪運轉策略

回到 Pearl 所提出的核心思想,是以一個 ve(3,3) 飛輪「賄賂驅動」生態系統向前發展。但究竟詳細是如何運作的?拆解步驟就如下:

- 投票人通過自動賄賂獲得 $USDR。

- 更多激勵意味著對 Pearl 的需求增加。

- Pearl 代幣價格上升。

- Pearl 發行價值增加。

- 提高 TVL 以獲取發行量。

- USDR 的自動賄賂會隨著 TVL 的增加而增加。

簡單來說,Pearl 優化了 Solidly 的缺陷,Solidly 飛輪的成功完全依賴於賄賂,代幣價格和總鎖倉價值(TVL)會隨著賄賂的變化而變化因此,但只要 TVL 崩塌,協議也走向死亡螺旋。

為了使 Pearl 成功,該協議必須在每個時期都增加賄賂,而單靠傳統協議並無法實現,因此結合 $USDR 加入協議中,將從中提取真實資產的 APY 並自動賄賂相應的資金池,從而實現可持續、自我再生的飛輪。

註:USDR 由代幣化的房地產支持,提供來自租金收益的 8%年利率。

- 免責聲明

- 我們的作家的意見完全是他們自己的,不反映 HKWeb3 見。您在 HKWeb3 上讀的任信息均不應被視為投資建議,HKWeb3 也不認可本文中可能提及或鏈接的任何項目。購買和交易應被視為高風險活動,在採取與本文內容相關的任何行動之前,請自行盡職調查,最後, HKWeb3 對您因自行交易而損失金錢不擔任何責任。